消費税に軽減税率を導入したことにともない、猶予期間を与えられていた「インボイス制度」が2023年10月から施行されます。仕入税額控除に関係する金額にも大きく影響するため、課税仕入れの消費税控除を受けている課税事業者はもちろん、それらの事業者と取引がある事業者は対策が必要です。そのため、今まで免税事業者として消費税の納付を免除されていた事業者も、課税事業者になるかどうかの選択を迫られます。

インボイス制度の概要を押さえつつ、インボイス制度施行による影響やそれに向けて行うべき準備について、課税事業者と免税事業者のそれぞれの立場から見ていきましょう。

2023年10月から始まるインボイス制度とは?

「インボイス制度」の名前だけは聞いたことがある人も多いでしょう。インボイス制度は、消費税を収める事業者及びその企業と取引がある事業者全てに対応が求められます。このインボイス制度の概要や目的について解説していきましょう。

インボイス制度「適格請求書保存方式」の概要

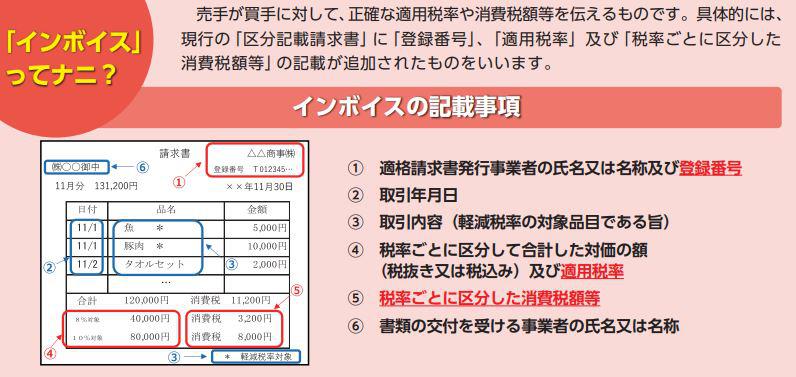

制度上のインボイスは「適格請求書」とも言いかえられ、現行の「区分記載請求書」に「登録番号」、正確な「適用税率」や「消費税額等」が追加された請求書を指します。この背景としては、記載義務を満たした請求書を使用してもらうことで、消費税の適性納付を実現させる目的があります。また、インボイス制度が始まることで、売手にはインボイスの交付、買手には交付を受けたインボイスの保存が求められます。買手が仕入税額控除の適用を受ける際にこのインボイスが求められるため、急ぎの対応が必要です。さらに、インボイスの発行は消費税を納めている課税事業者にしか認められていません。

インボイス制度が導入された背景

なぜ今になってインボイス制度が制定されたのか。それは消費税の軽減税率制度が実施されたことに起因します。現在はインボイス制度が実施されるまでの暫定措置として、8%と10%の消費税を分けて記載する「区分記載請求書等保存方式」が使用されていますが、インボイス制度を導入することで、より正確かつ明確な経理処理が実現し、消費税の納付が適正に行われることが期待されています。

また、年間課税売上高が1,000万円以下の事業者を「免税事業者」と呼び、消費税の納税義務が免除されます。免税事業者でも消費税込みの請求書を発行できるため、消費税分を収益として計上することが可能でした。これは、制度上で許容された益税、税金の一部を納付せずに事業者の利益とできるものですが、日本の財政悪化が進み、こうした益税を排除しようとする動きが強まっています。

免税事業者等からの課税仕入れに係る経過措置

今後は、インボイスが発行できない免税事業者との取引では、課税仕入れとして消費税の控除が受けられません。免税事業者の急激な不利益を避けるため、暫定処置として現行の「区分記載請求書等」でも一定の仕入税額控除が認められていますが、それも段階的に廃止されていきます。

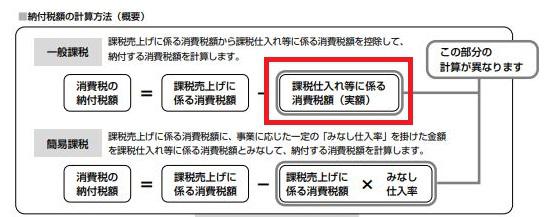

赤枠部分の消費税額を証明するためにインボイスが必要

【出典】国税庁「消費税のあらまし第8章控除税額等の計算は?」

インボイス制度に必要な準備:課税事業者

課税事業者がインボイスを発行するための事業者登録は難しくありませんが、経理フローやシステム・機器の整備や取引先の見直しが必要となります。

インボイス発行には登録申請が必要!

インボイス制度を利用するためには、今までの領収書に「適格請求書発行事業者の氏名または名称」または「登録番号」を追記しなくてはなりません。そのため、事前に国税庁に適格請求書発行事業者の登録申請が必要となります。こちらは2021年10月1日から既に受付が始まっており、e-TaxによるWeb申請や郵送による申請、窓口での手続きが可能です。インボイス制度は2023年10月1日より運用が始まるため、それまでに登録を済ませておきましょう。

経理事務関係やシステム・機器の整備

記載すべき項目が増えるため、それに合わせ、請求書や領収書、帳簿のフォーマットを整えておくことが必要です。また、インボイスの発行は課税事業者である適格請求書発行事業者しか行えないため、仕入先に免税事業者と課税事業者が混在している場合は、分けて経理処理をしなくてはなりません。それに加え、インボイス制度に対応できないレジや受発注システム、請求管理システムの交換や改修も必要です。

免税事業者との取引の見直し

インボイス制度が導入されれば、課税事業者にとって免税事業者との取引は不利益になると言わざるをえません。もちろん業種によっても影響の差はありますが、本来払うべき消費税を免除事業者が免除されていることで、その分のしわ寄せが取引先にかかって来るからです。インボイスが発行できない免税事業者に対して一方的な料金の値下げ交渉などは禁じられていますが、ある程度の対応をしていかなければ、そのまま不利益をこうむることになりかねません。免税事業者の取引先に対しては、適正な料金の値下げ交渉や課税転換(後述する課税事業者への転換)を求めていく必要があります。

インボイス制度に必要な準備:免税事業者

インボイス制度が導入されることで、消費税の支払義務のある課税事業者だけではなく、個人事業主などの免税事業者にも様々な対応や選択が求められます。

課税事業者になるかどうかの選択が必要に

インボイスを発行できるのは課税事業者だけです。取引先からインボイスの発行を求められれば、年間売上高が1,000円万以下であっても課税事業者になるかどうかの選択が迫られる場合があります。課税事業者となれば今まで免除されていた消費税を払わなければなりません。そのため、取引先との関係性や自社の経営状況などを配慮しながら今後の経営方針を決めていく必要があります。

取引先や業種で分かれる対応

インボイス制度が導入されることで、全ての免税事業者が影響を受けるわけではありません。売上先が仕入税額控除を行わない消費者や免税事業者である場合や売上先の事業者が簡易課税制度を利用している場合は、インボイスが必要ないため影響はほぼないと考えられます。また、消費税が課せられていない医療や介護関連のサービスや商品を取り扱う業界もほぼ影響はないでしょう。

【参考】公正取引委員会「免税事業者及びその取引先のインボイス制度への対応に関するQ&A」

課税事業者になるための申請とは

免税事業者が適格請求書発行事業者となるためには、まず課税事業者になる必要があります。そのため、事前に「消費税課税事業者選択届出書」を提出しておくことが必要です。2023年度中に登録を申し込んだ場合は、即日で課税事業者として認められるため、適格請求書発行事業者の申請と同時に行うことができます。

インボイス制度はすぐそこに!近々の対応を

インボイス制度が施行されることで、課税事業者への転換が求められる免税事業者が増えることでしょう。これは消費税の納付率をあげるための、政府による穏やかな消費税免除制度の廃止とも言えます。

このインボイス制度は、免税事業者が最も影響があるものの、認知は今一進んでいない状態です。2021年11月にマネーフォワードが中小企業や個人事業者向けにおこなったアンケートでは、認知度は44.4%、その中で対応済みもしくは対応予定がある会社は48.1%にとどまっており、全体の75%以上がまったくの手つかず状態であることがわかります。しかし、免税事業者や取引のある事業者にとって影響は少なくありません。施行までは一年以上ありますが、営業方針にも関わってくるため早急な対策をおすすめします。

【参考】インボイス制度への理解・対応状況に関するアンケート調査(2021年時点)

この記事は役に立ちましたか?

ご不明点がございましたら、

お気軽にお問い合わせページよりご連絡ください!